Experten warnen davor, dass die jüngsten Bankenzusammenbrüche und Stabilisierungsmaßnahmen der Federal Reserve und der Wall Street zu noch mehr Bankenkonsolidierung führen – was den Weg für eine digitale Zentralbankwährung weiter ebnen könnte.

Kurz nachdem der zweitgrößte Bankzusammenbruch in der amerikanischen Geschichte die Weltwirtschaft verunsichert hat, warnen Experten, dass Bankzusammenbrüche und Stabilisierungsmaßnahmen der Federal Reserve und der Wall Street zu noch mehr Bankenkonsolidierung führen – und den Weg für eine Zentralbank weiter ebnen könnten digitale Bankwährung (CBDC).

Der Zusammenbruch der Silicon Valley Bank (SVB) Anfang März führte zum Zusammenbruch der Signature Bank, der freiwilligen Schließung der Silvergate Bank und der Übernahme aller drei Banken durch die FDIC.

Als Reaktion darauf stufte die Top-Ratingagentur Moody’s den Ausblick für das gesamte US-Bankensystem auf „ negativ “ herab.

Nun breitet sich die Bankenkrise auf Europa aus. Die Schweizer Aufsichtsbehörden haben eine „Zwangsheirat“ zwischen der UBS und der in Schwierigkeiten geratenen Bank Credit Suisse eingerichtet, um die Bank angesichts der wachsenden Befürchtungen zu stabilisieren, dass eine große Finanzkrise unmittelbar bevorsteht.

Der Zusammenbruch und die Herabstufung dieser Banken stärkten die Position der sogenannten systemrelevanten Banken (SIBs) – Finanzinstitute, deren Ausfall eine Finanzkrise auslösen könnte.

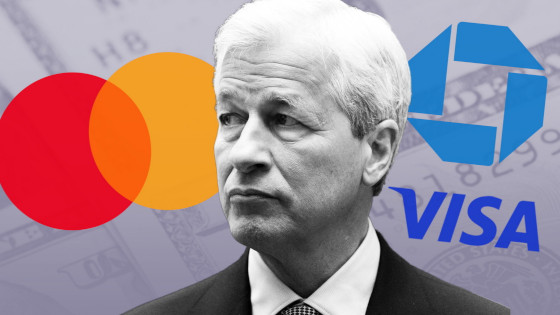

Diese „ too-big-to-fail “ -Finanzinstitute – zu denen unter anderem JPMorgan Chase, Bank of America, Goldman Sachs, Citigroup und Wells Fargo gehören – wurden mit neuen Einlagen in Milliardenhöhe überschwemmt, „während kleine Unternehmen der Kreditgeber mit Turbulenzen konfrontiert sind “, berichtete die Financial Times .

Dies geschah, obwohl die Bundesregierung einschritt, um alle SVB- und Signature-Kundeneinlagen zu garantieren.

Diese Reihe von Ereignissen hat Analysten dazu veranlasst, Fragen darüber zu stellen, wie diese Situation den Weg für den Sondierungsplan der Federal Reserve zur Einführung eines CBDC ebnen könnte.

Der freiberufliche Journalist und politische Kommentator Kim Iversen sagte, ein CBDC sei das „ultimative Ziel“ der Fed. Sie prognostizierte, dass eine weitere Konsolidierung kleinerer Banken zu größeren Banken es „ umso einfacher machen würde, eine digitale Zentralbankwährung und einen sozialen Kredit-Score für uns alle einzuführen “.

Iversen fügte hinzu: „ Du willst jemanden kontrollieren, sein Geld kontrollieren, und das ist letztendlich das Endziel .“

Fed und US-Finanzministerium wollen „Kontrolle zentralisieren und Geld zentralisieren“

Catherine Austin Fitts, Gründerin und Präsidentin des Solari Report, sagte gegenüber The Defender , dass die finanzielle Instabilität, die wir jetzt erleben, „ ein Symptom der Misswirtschaft der Bundeskredite durch die Fed und das US-Finanzministerium über einen sehr langen Zeitraum ist “.

Sie sagte, der Zweck ihrer Wirtschaftsmanagementstrategien sei es, „ die Kontrolle zu zentralisieren und das Geld zu zentralisieren “.

Ökonom Jeffrey Sachs erklärte, dass die unmittelbare Wurzel der aktuellen Krise die Verschärfung der geldpolitischen Bedingungen durch die Fed und die Europäische Zentralbank nach Jahren expansiver Geldpolitik sei.

In den letzten Jahren haben beide die Zinssätze nahe Null gehalten und die Wirtschaft mit Liquidität in Form von quantitativer Lockerung – oder „Gelddrucken“ – und dann von Pandemie-Reaktionsmaßnahmen überschwemmt, was zu Inflation geführt hat.

Beide Zentralbanken straffen derzeit die Geldpolitik und erhöhen die Zinsen, um die Inflation einzudämmen.

Die Bundesregulierungsbehörden haben die Banken ermutigt, länger in Staatsanleihen und hypothekenbesicherte Wertpapiere zu investieren, sagte Austin Fitts. Aber diese langfristigen Investitionen wurden mit kurzfristigen Einlagen getätigt.

Banken kauften diese Instrumente, als die Zinssätze niedrig waren, aber als die Fed begann, die Zinssätze aggressiv zu erhöhen, sank der Wert der Bankportfolios.

Fitts wies auch darauf hin, dass das Kreditportfolio von SVB – wie das von Signature und Silvergate – aus Biowissenschafts- und Biotech-Start-ups bestand – spekulative Branchen mit Kreditrückzahlungen, die auf dem Erfolg von Börsengängen basieren.

Während sich die Wirtschaft abkühlt, gibt es mehr Ausfälle und Verlangsamungen in dieser Art von Kreditportfolio, sagte sie.

Regulatorische Änderungen unter der Trump-Administration, die einige Anforderungen an mittelgroße Banken gelockert haben, haben laut The Lever dazu geführt, dass diese Banken die Zahl der nicht versicherten Bankeinlagen erhöhen konnten .

SVB und Signature Bank erreichten laut Wall Street Journal mit unversicherten Einlagen von 94 Prozent bzw. 90 Prozent die Extreme .

Im Fall der SVB begannen die Kunden, als sie sahen, dass die Inflation den Wert der Vermögenswerte der Bank senkte, ihr Bargeld abzuheben. Als immer mehr Menschen durch die Reserven der Bank alarmiert wurden – insbesondere als Peter Theil den Portfoliounternehmen des Founders Fund sagte, sie sollten ihr Geld von der Bank abziehen –, wurde effektiv ein Bank Run ausgelöst.

„ Es erschien mir wie ein wirtschaftliches oder politisches Kriegsspiel oder beides “, sagte Austin Fitts. Sie sagte, dass verschiedene Leute politische oder wirtschaftliche Gründe haben könnten, eine Bank zu Fall zu bringen, aber dass es schwierig sei zu wissen, ob solche Behauptungen wahr seien.

Viele in der Kryptowährungswelt argumentieren, dass diese Banken zu Fall gebracht wurden, weil sie einige der größten Anteile unter den Banken des Landes in der Kryptowährungsindustrie hatten.

Signature Bank, die zweite Bank, die scheiterte, hatte Krypto-Kunden, zu denen USD Coin – die digitale Währung, die vollständig durch Vermögenswerte in US-Dollar gedeckt ist –, der Stablecoin-Emittent Circle, die Kryptowährungsbörse Coinbase und Fireblocks, das Geldtransfernetzwerk für Kryptowährungsabrechnungen und -zahlungen, gehörten.

Der frühere US-Abgeordnete Barney Frank, einer der Architekten des Dodd-Frank-Reformgesetzes, das nach der Finanzkrise 2008 zur Verschärfung der Vorschriften für Großbanken ausgearbeitet wurde, und ehemaliges Mitglied des Vorstands von Signature, sagte gegenüber CNBC, dass es „keinen objektiven Grund gibt “ . “, für die die Unterschrift hätte beschlagnahmt werden müssen.

„ Ich denke, ein Teil dessen, was passiert ist, war, dass die Regulierungsbehörden eine sehr starke Botschaft gegen Kryptowährungen senden wollten “, sagte Frank. „ Wir sind zum Aushängeschild geworden, weil es keine Fundamentalinsolvenz gab .“

Die Silvergate Bank, die dritte Bank, die von der FDIC übernommen wurde, hatte Pläne für eine freiwillige Liquidation am 8. März angekündigt, nachdem ein Crash auf dem Kryptomarkt Einleger verschreckt hatte.

JPMorgan Chase: „ein grundlegend kriminelles Geschäftsmodell … geschützt und unterstützt von der Bank und dem Finanzministerium“

Die Fed und das Finanzministerium griffen schnell ein und gaben eine gemeinsame Erklärung ab, dass ein garantierter Bankeinlagenversicherungsfonds die Einlagen der Kontoinhaber bei SVB und Signature über die normalerweise von der FDIC abgedeckten 250.000 $ hinaus abdecken würde.

Die Federal Reserve stellt den Banken zusätzliche Mittel über ein neues „ Bank Term Funding Program “ zur Verfügung, das Banken Geld gegen US-Staatsanleihen, hypothekenbesicherte Wertpapiere und andere Sicherheiten verleiht, so dass viele Banken ihre Reserven behalten.

Dieses neue Programm würde es Banken ermöglichen, Wertpapiere zu ihrem vollen Wert zu beleihen, selbst wenn sie derzeit deutlich unter diesem Wert gehandelt werden, was die Regierung dem Risiko aussetzen könnte, die zukünftigen Verluste der Banken zu übernehmen.

Kritiker sagen, dies sei im Wesentlichen eine quantitative Lockerung – die „Gelddruck“-Strategie der Regierung – in einer neuen Form.

Einige Analysten wie Matt Stoller, Forschungsdirektor des American Economic Liberties Project, kritisieren solche Rettungsaktionen und weisen darauf hin, dass sie weiterhin das riskante Finanzverhalten belohnen, das Banken wie die SVB gegenüber ihren Kunden eingehen – indem sie Kredite unter dem Marktwert anbieten und andere Gemeinsame Vorteile im Silicon Valley.

Aber in einem Interview mit dem Komiker und politischen Kommentator Jimmy Dore argumentierte der Tech-Investor David Sacks, dass ein größeres Problem im Spiel sei. Wenn die Fed nicht eingegriffen hätte, wäre das ganze Geld an die vier größten Banken geflossen, sagte er.

„ Die Person, die sich über diese ganze Sache die Finger leckt, die keine regionale Bankenrettung will, ist Jamie Dimon, weil er JPMorgan Chase leitet, die größte Bank“, sagte er .

Die Washington Post berichtete auch, dass nach dem Zusammenbruch der Banken Milliarden von Dollar von kleinen und regionalen Banken in die Kassen von Riesenbanken wie JPMorgan Chase und Bank of America geflossen sind – eine Verschiebung, die wahrscheinlich „eine stärkere Konsolidierung der Bankenbranche“ bedeutet . “ .

Dies wird schwerwiegende Folgen für regionale Banken haben, die „ mehr für die Finanzierung zahlen müssen, entweder durch höhere Zinssätze auf Einlagen oder durch höhere Kreditkosten auf dem Großhandelsmarkt “.

In den letzten 30 Jahren sind mehr als 10.000 Banken – meist kleine Banken – aus den USA verschwunden.

Marty Bent und Michael Krieger, die mit dem investigativen Reporter Whitney Webb über eine kürzlich erschienene Folge seines Podcasts „ Unlimited Hangout “ gesprochen haben, argumentierten, dass wir unabhängig von der Intervention der Fed immer noch eine Bewegung in Richtung Bankenkonsolidierung sehen (und schließlich zu einer CBDC).

Vor dem Zusammenbruch stand Moody’s kurz davor, die Kreditwürdigkeit der SVB herabzustufen. Anschließend wurden die First Republic Bank und mehrere andere Regionalbanken herabgestuft. Später stufte sie die First Republic Bank herab.

Als Reaktion darauf berichtete das Wall Street Journal , dass 11 große Banken „zusammenkommen , um 30 Milliarden Dollar in First Republic zu investieren“, um das Vertrauen in den Kreditgeber wiederherzustellen.

Die Veröffentlichung berichtete, dass Dimon von JPMorgan Chase Gespräche mit anderen Banken darüber führt, was sonst noch getan werden kann, um die Bank zu stabilisieren.

JPMorgan Chase eröffnete auch Kreditlinien für mehrere der am stärksten gefährdeten Banken, berichtete CNN – Zerohedge sagte, dies würde JPMorgan Chase zum größten Kreditgeber für kleinere Banken machen.

Austin Fitts sagte, JPMorgan Chase sei ein paradigmatisches Beispiel dafür, wie diese Banken arbeiten. Sie sagte, es sei „ eine Bank, die ein grundlegend kriminelles Geschäftsmodell hat, und dieses Geschäftsmodell wird von der Bank und dem Finanzministerium geschützt und unterstützt “.

Der Solari-Bericht veröffentlichte im Juni 2022 einen Bericht, in dem festgestellt wurde, dass JPMorgan zwischen 2002 und 2019 mindestens 42 Milliarden US-Dollar an Gerichtsvergleichen für kriminelle Aktivitäten gezahlt hat.

Iversen stimmte zu, dass die Bewältigung dieser Krise Teil einer größeren Bewegung in Richtung Bankenkonsolidierung und letztendlich CBDCs ist:

„ Sie werden jeden dazu bringen, dies [CBDC] zu wollen, und die Art und Weise, wie sie diese Implementierung durchführen, besteht darin, den Banken zu erlauben, eine nach der anderen zu sinken … und gleichzeitig all diese kleinen Banken in den großen Banken zu konsolidieren, und diese großen Banken sind Federal Reserve, Citibank, JPMorgan Chase.

Sie sind die Aktionäre der Federal Reserve und ihre Währung wird diejenige sein, die wir ausgeben .“

Laut Austin Fitts „ hat die Pandemie viele kleine Unternehmen getötet, und es scheint mir, dass es in dieser Situation Bemühungen gibt, die kleinen Banken zu töten, was wir, wenn es gelingt, werden in echten Schwierigkeiten. „

„ Bundeskredite werden verwendet, um das Bankensystem zu stützen, und das ist sehr schlecht für die einfachen Leute “, fügte sie hinzu.

„ CBDCs sind keine Währungen, sondern ein Kontrollinstrument“

CBDCs sind staatlich unterstützte digitale Währungen, die von einer Zentralbank ausgegeben werden. Sie können an Finanzinstitute oder die breite Öffentlichkeit ausgegeben werden und geben den Menschen effektiv ein Bankkonto, auf das die Regierung direkt zugreifen kann, auf einem Konto, das entweder von der Regierung oder einer Geschäftsbank geführt wird.

Zum Beispiel sagte Dimon den Führern des Kongresses, dass die Federal Reserve eine CBDC nicht selbst verwalten könne, sondern Vermittler brauche – wie etwa bestehende Banken.

CBDCs werden schnell implementiert, um ein neues System wirtschaftlicher Transaktionen zu schaffen. Im vergangenen Jahr berichtete der Internationale Währungsfonds, dass mehr als 100 nationale Regierungen CBDCs erforschen, testen oder implementieren.

Unter ihnen ist das US-Finanzministerium, das im November angekündigt hat, bald ein 12-wöchiges CBDC-Pilotprogramm zu testen.

Das World Economic Forum (WEF) hat eine Arbeitsgruppe, die sich der Sicherstellung der Interoperabilität verschiedener nationaler CBDCs widmet.

Kürzlich behauptete das WEF, CBDCs seien „ unvermeidlich “.

CBDCs werden als digitale Token angepriesen, die die Geldpolitik vereinfachen und zu bequemen bargeldlosen Gesellschaften führen können.

Es wird manchmal auch gesagt, dass sie aufgrund ihrer digitalen Natur Kryptowährungen ähneln, aber es gibt wichtige Unterschiede, wie sie derzeit existieren.

Während Kryptowährungen dezentralisiert sind und darauf abzielen, anonyme Transaktionen zu ermöglichen, sind CBDCs zentralisiert und können jede Transaktion verfolgen.

Aus diesem Grund haben CBDC-Skeptiker wie Austin Fitts erklärt, dass „ CBDCs keine Währungen sind, sondern ein Kontrollinstrument “.

Zum Beispiel sind CBDCs programmierbar, sodass sie es den Behörden ermöglichen könnten, Käufe, Zahlungen und Einkommen auf jede als sozial vorteilhaft erachtete Weise zu begrenzen, festzulegen, an welche Anbieter Geld gehen kann, oder Menschen für bestimmte Verhaltensweisen zu belohnen und zu bestrafen.

Kritiker argumentieren, dass CBDCs verwendet werden könnten, um diejenigen zu bestrafen, die die Regierung für kriminell hält, wie die kanadische Regierung es getan hat, indem sie protestierenden Truckern den Zugang zu Kreditkarten und Bankkonten sperrte.

Krieger twitterte, dass die Bankenkrise viele Schlüsselelemente für den Wechsel zu einer CBDC enthält.

Befürworter von CBDCs – vom US-Finanzministerium über das WEF, das britische Oberhaus, die Harvard Business Review und viele andere – argumentieren, dass hypothetische CBDCs den Menschen persönliche finanzielle Stabilität bieten könnten, wenn die globalen Finanzmärkte volatil sind, und die Macht von Big Tech einschränken könnten Bank Runs beenden, Regulierung erleichtern und „ Inklusion verbessern “.

Die Federal Reserve gibt auf ihrer Website an, dass sie CBDCs als eine Möglichkeit untersucht, das US-Inlandszahlungssystem zu verbessern.

Experten haben festgestellt, dass gescheiterte Banken eine Schlüsselrolle bei der Bereitstellung von Kryptowährungstransaktionen gespielt haben, die eine Herausforderung für eine CBDC darstellen könnten – und insbesondere für das von der Fed vorgeschlagene Zahlungssystem.

Kryptounternehmen haben auch Beziehungen zu großen Geschäftsbanken, aber sowohl Signature als auch Silvergate haben Schlüsselrampen zwischen Krypto und traditionellen Währungen bereitgestellt.

Insbesondere betrieb Silvergate das SEN-Netzwerk (Silvergate Exchange Network), das rund um die Uhr Zugang zu nahezu sofortigen USD-Überweisungen über Kryptowährungen bot. Signature hatte ein ähnliches Programm namens Signet.

„ Dies ist eine Art CBDC, aber es wird privat verwaltet, und wenn Sie also tatsächlich ein von der Fed verwaltetes CBDC starten wollen, können Sie keinen funktionierenden Konkurrenten haben, der nicht unter ihrer Kontrolle steht“, sagte der Analyst . Finanzier und Liberty Blitzkrieg Schöpfer Krieger für Whitney Webb.

In einer Rede vor dem Finanzdienstleistungsausschuss des US-Repräsentantenhauses Anfang März sagte Fed-Vorsitzender Jerome Powell, die Zentralbank stehe noch nicht kurz vor der Einführung eines US-CBDC. Laut Fortune macht es jedoch Fortschritte in Form eines neuen Programms namens FedNow .

Die Fed hat kürzlich angekündigt, dass sie im Juli FedNow einführen wird, ihren Mechanismus zur Erleichterung von Echtzeit-Transaktionen und zur Bereitstellung von sofortigem Zugang zu Geldern für Kunden.

Wie können normale Menschen CBDCs stoppen?

Austin Fitts argumentiert seit langem, dass die Menschen einer möglichen CBDC-Implementierung nicht hilflos gegenüberstehen.

„ Es ist wichtig zu erkennen, dass jeder von uns viel tun kann, um aktiv zu werden “, sagt Austin Fitts. “ In einem stark fremdfinanzierten Finanzsystem wie dem unseren zählt ein Mann sehr viel .“

Sie schlug 10 praktische Schritte vor, die Menschen in ihrem Alltag umsetzen können, darunter die Verwendung von Bargeld, Geschäfte mit vertrauenswürdigen Personen und die Suche nach einer guten Bank vor Ort.

Es unterstützt auch die Verwendung analoger Systeme so weit wie möglich – wodurch die Erfassung biometrischer Daten und QR-Codes vermieden wird.

„ In einem perfekten System “, sagte sie, „ hätten wir digitale Assets und wir hätten analoge Assets. Ich bin ein großer Befürworter von Bargeld, weil man eine Balance zwischen digital und analog finden möchte. Alles was digital ist, ist steuerbar .“

In dieser Richtung unterstützt sie den Austritt der USA aus der Weltgesundheitsorganisation (WHO).

„ Die WHO nutzt neben anderen inakzeptablen Maßnahmen das Gesundheitssystem, um Impfpässe einzuführen “, sagte Fitts, „ was einfach eine Möglichkeit ist, das für CBDC und Weltraumkontrolle erforderliche Authentifizierungssystem zu erhalten .“

Fitts empfiehlt außerdem, die Gesetzgeber Ihres Staates aufzufordern, eine souveräne Staatsbank zu gründen, um das Recht auf freie Finanztransaktionen zu schützen. Und sie empfiehlt, Finanzinstitute wie die Federal Reserve Bank of New York zur Rechenschaft zu ziehen.

Fitts ist nicht der Einzige, der sich für ein starkes regionales Bankensystem einsetzt. Sacks sagte zu Dore:

„ Meiner Ansicht nach brauchen wir in diesem Land ein dynamisches regionales Bankensystem, denn wenn wir das nicht haben, wird unsere Freiheit stark eingeschränkt.

Der einfachste Weg, ein Sozialkreditsystem zu haben, besteht darin, das Geld aller zu zwingen, in vier Banken eingezahlt zu werden, und dann können sie das System nur durch ihre Nutzungsbedingungen durchsetzen.

Wer betreibt diese vier Banken? All diese Männer, die politische Verbindungen in Washington und Davos haben .“

0 Comments